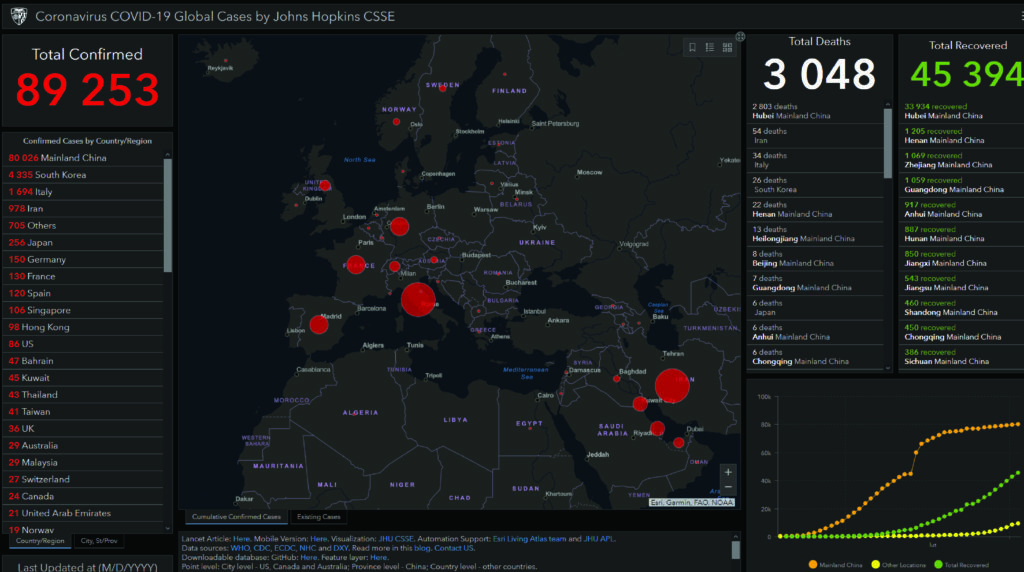

Epidemia i związana z nią kwarantanna społeczna jest czasem trudnym dla nas wszystkich. Szczególnie jednak osoby starsze, nasi rodzice, czy dziadkowie narażeni są na jej niebezpieczne konsekwencje. Z jednej strony koronawirus stanowi zagrożenie dla ich zdrowia, zwłaszcza jeśli chorują na choroby przewlekłe. Z drugiej strony izolacja społeczna oraz dynamicznie zmieniające się obostrzenia mogą stać się przyczyną wyłudzeń i oszustw, jakimi padają osoby starsze.

Dlaczego wyłudzenie działa?

W 2019 roku przestępcy, wykorzystując wyłudzenie pieniędzy, pozbawili swoje ofiary łącznie 72,6 milionów złotych. Znane są przypadki wyłudzenia od starszych osób jednorazowo kwot nawet do 500 tysięcy złotych. Zastanawiacie się Państwo zapewne, jak możliwe jest podjęcie decyzji o oddaniu oszczędności życia osobie, z którą kontaktujecie się wyłącznie telefonicznie. Gdzie istnieje granica zaufania do osoby podającej się za urzędnika? Co ciekawe osoby starsze deklarują przeważnie, że mają świadomość różnych metod wyłudzenia. Niemniej, kiedy same padają jej ofiarą, łatwo poddają się manipulacji, odsuwając od siebie racjonalność. Dlaczego? Kultura, w jakiej funkcjonujemy niestety sprzyja społecznemu wykluczeniu osób starszych. Dzieje się tak zarówno na poziomie makro w przestrzeni społeczno-gospodarczej, jak i na poziomie mikro, w relacjach rodzinnych. Otóż z czasem dziadkowie tracą uwagę, jaką cieszyli się wcześniej w rodzinie. Jest to zapewne konsekwencją realizacji planów zawodowych przez ich dzieci, dorastania wnucząt, czy przeprowadzek do innych miast. Osoby starsze z czasem stają się również mniej mobilne, częściej chorują, co sprzyja wycofaniu z pędzącego, pełnego nowinek świata. Choć coraz trudniej im angażować się w dynamiczne otoczenie, to jednak potrzeba przynależności wciąż jest w nich silna. Innymi słowy, osoby starsze wciąż chcą czuć się potrzebne i pomocne.

Manipulacja potrzebami

Wygląda na to, że przestępcy doskonale zdają sobie sprawę z tego faktu. Wiedzą, że aby działać skutecznie, należy odwołać się do tego, czego ich ofiara potrzebuje. Stąd manipulacja osobami starszymi opiera się na pilnej potrzebie, w jakiej znalazła się ich bliska osoba lub szerszej sprawie, w której niezbędna jest ich pomoc. Dodatkowo przestępcy odwołują się do emocji, głownie lęku o zdrowie czy życie najbliższych. Często wyłudzenie ma również miejsce w okresie przedświątecznym, czasie szczególnie emocjonalnym. Przeplatanie się tych okoliczności oddziałuje silnie na osoby starsze, które w obliczu bycia jedyną osobą, która może pomóc, tracą racjonalny osąd rzeczywistości.

Jakie rodzaje manipulacji?

Przeważnie przestępcy dzwoniąc do wybranych ofiar, stosują tzw. metodę „na wnuczka”. Wyłudzają wówczas pieniądze, potrzebne na fikcyjne zadłużenie, które należy szybko spłacić, okup, wypadek, operację czy intratną inwestycję. W każdym z tych przypadków ważną rolę odgrywa czas. Pieniądze bowiem muszą otrzymać, jak najszybciej – od tego zależy ich życie. Często również wyłudzenie przestępca dokonuje podszywając się pod policjanta, agenta CBŚ czy urzędnika. Wówczas osoby starsze zostają wmanipulowane w pomoc w ujęciu fikcyjnego przestępcy. Od ich pieniędzy zależy bowiem powodzenie całej operacji.

Oszustwo i kradzież

Zdarza się także, że przestępcy podszywając się za fachowców, pracowników instytucji lub administracji budynku, wpuszczeni do mieszkań, okradają starsze osoby z ich oszczędności. Takie zdarzenie miało miejsce w Wielkopolsce. Dwie kobiety wykorzystując aktualną sytuację związaną z epidemią koronawirusa, podały się za pracownice Sanepidu i okradły dwie starsze Poznanianki. Tym razem oszustki także odwołały się do emocji wykorzystywanych osób, bazując na zaufaniu do instytucji oraz ich lęku wynikającym z zarażenia wirusem.

W jaki sposób uchronić starsze osoby przed wyłudzeniami?

Zdecydowanie najbardziej rekomendowanym rozwiązaniem jest utrzymywanie stałego kontaktu ze starszymi rodzicami, czy dziadkami. Zaspokojenie potrzeby przynależności, okazanie zainteresowania, wspierające rozmowy najlepiej chronią naszych bliskich. Warto również uświadomić starsze osoby w zakresie wyłudzenia i charakterystycznego zachowania przestępców. Niemniej jednak, jak wiadomo w sytuacji przestępczej manipulacji, taka wiedza może zostać niestety przysłonięta przez silne emocje. Istnieje również rozwiązanie ubezpieczeniowe, chroniące osoby starsze przed wyłudzeniami. Taki rodzaj ubezpieczenia jest dostępny w ramach ubezpieczenia ruchomości domowych od kradzieży z włamaniem i rabunku (w wariancie all risk). Ochrona obejmuje wówczas naszych bliskich, którzy ukończyli 65 rok życia i padli ofiarą wyłudzenia gotówki. Ważne jednak, aby oszukana osoba miała dowód dokonania przestępstwa w postaci potwierdzenia wypłaty gotówki z banku. Znaczenie ma tutaj także suma ubezpieczenia, a więc kwota, do jakiej odszkodowanie zostanie wypłacone. Aby wiedzieć na jaką sumę rozszerzamy ubezpieczenie, należy sprawdzić w Ogólnych Warunkach Umowy lub zapytać agenta przed zawarciem ubezpieczenia. Możecie Państwo również takie informacje uzyskać u naszych specjalistów ds. ubezpieczeń.

NASTĘPNY